“长线投资只看性价比,除性价比之外的种种一切可以放弃”。按此逻辑,判断一家上市公司的估值是否足够低,就是长线投资能否成功的关键支点。

本文选取了银行和地产部分股票,个股的共性在于净资产收益率基本都在12%以上,投资期限为公司上市首日即买入,持有至今。持有期限内所有股票除了获得现金分红外,还获得了相当不错的市值增长。本文旨在说明,发现历史上已经能够证明足够优秀的上市公司,买入并持有,将会获得意想不到的收益,这些收益完全由公司业绩推动,可以排除市场波动因素影响。

银行股基本面比前最低估值时表现为优

银行股主要以PB估值为主。表1中样本内银行股截至11月22日的平均PB为0.96倍,剔除宁波银行和招商银行的样本银行股PB估值为0.82倍。

银行股在近十几年内的最低估值出现情况,招商银行和南京银行出现在2014年,工商银行和建设银行出现在2016年,其他股份制银行最低估值出现在今年7-8月。那么2018年的银行基本面和最低估值所在年份或者说是上一次估值低点所在年份的基本面有何区别?

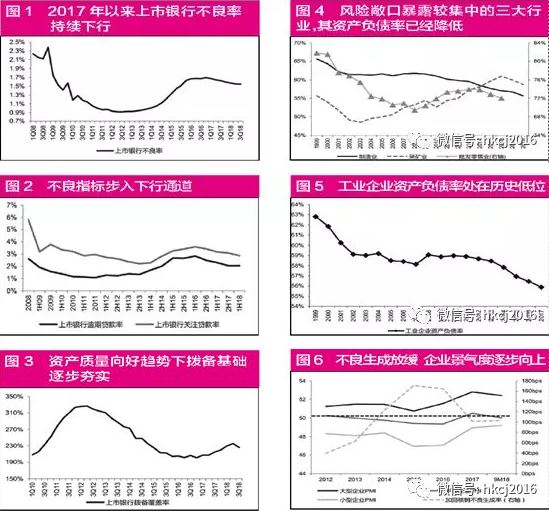

银行的“负面”关键指标主要是不良率、关注贷款率、逾期贷款率等,这些指标均从2017年开始高位回落。相应地,银行拨备覆盖率自2016年年末逐步回升,扭转过去5年的持续下行趋势。

(1)在银行层面:信贷结构优化仍在进行时

5年以来伴随不良风险逐步暴露,银行信贷结构持续优化,压缩过剩产能集中的行业贷款占比。前期风险暴露较多的三大行业贷款占比逐年降低。

(2)中观层面:当前工业企业偿付能力具备安全边际

GDP增速放缓会使得企业经营收入下滑,偿债能力也会有所降低,2017年以来利息保障倍数变化验证了这点。但GDP增速下行不一定产生不良贷款,不良贷款取决于利息保障倍数的安全边际与经济下行的幅度有多大。相比于2012年的经济下行周期,尽管当前经济增速有所放缓,但利息保障倍数将近3倍。

供给侧改革驱动产能出清,2016年以来采矿业、制造业、批发零售业杠杆率明显下降。

(3)宏观层面:大型企业PMI长期位居荣枯线以上

从平安银行开始,平安银行净值跌破1主要出现在2014年、2016年以及2018年。2014年一季度开始,平安银行的净利润增速逐季下滑,连续下滑12个季度至2017年1季度;2017年2季度开始增速企稳,并延续至2018年的三季报,并且这种增速向上的趋势并未改变。其他股份制银行也是类似的业绩趋势,招商银行以及工商银行、建设银行的基本面更优。

地产股性价比较高

样本股中房地产企业除了万科、保利地产最低市盈率出现在2014年外,其他个股最低市盈率均出现在今年。万科、保利地产2014年的净利润增速最低分别为4.15%、0.6%,截至2018年三季度的净利润同比增速为31.63%、10%,净利润增速明显好于上一轮最低估值当年的净利润增速。其他地产公司的估值低点出现在今年,但业绩仍是稳中向好,因此性价比较高。房地产行业天花板并不会阻碍房地产行业集中度的提升,龙头地产商的发展空间还很大(见表2)。