中国基金业协会公布了10月份证券期货经营机构(券商资管、基金专户、基金子公司、期货资管)资管产品备案月报数据。从数据来看,10月四类资管规模环比缩水3662亿元,其中券商资管降幅最大,拉长到前10月来看,四类资管总规模年内下降超5万亿元。

10月备案产品和设立规模

创下近一年新低

今年10月,证券期货经营机构共备案328只产品,环比减少153只,设立规模285.69亿元,较9月减少84.04亿元。而拉长到近一年的维度来看,这四类资管10月无论是备案产品总数还是总设立规模均创下近一年新低。

从2017年11月至今,产品备案数和规模最高的是在2017年12月,当月,备案产品高达1572只,设立规模则创下2792.02亿元的新高,此后备案数和规模则一路下滑。

业内人士指出,10月备案数和规模的下滑主要有多方面因素影响,一是10月A股经过多次大跌,市场信心匮乏,此外,在国庆长假的影响叠加之下,备案数和规模均出现不同程度的下滑。

具体来看,10月券商资管备案141只,设立规模141.07亿元,占比49.38%;基金公司专户(不包括社保和企业年金,下同)备案95只,设立规模60.71亿元,占比21.25%;基金子公司备案48只,设立规模73.26亿元,占比25.64%;期货资管备案44只,设立规模10.65亿元,占比3.73%。

从整体占比来看,只有券商资管和基金子公司备案产品规模占比较上月出现下滑,基金专户和期货资管环比则出现增加。其中券商资管备案规模较上月占比下滑4.19%,基金子公司备案规模下滑0.94%;基金专户备案规模占比较上月则增加了3.05%,期货资管则备案规模占比则增加了2.08%。

按照产品类型划分,单一产品共222只,设立规模108.75亿元,占比38.07%;集合产品共106只,设立规模176.94亿元,占比61.93%。

按照投资类型划分(不包含券商单一产品),权益类产品21只,设立规模6.89亿元;固定收益类产品183只,设立规模222.81亿元;混合类产品28只,设立规模7.44亿元;商品及金融衍生品类产品9只,设立规模7.03亿元。而相较于9月份,这四大类型的产品均有不同程度的减少,其中固定收益类产品数量环比减少最多,达78只。

四类资管规模环比缩水3662亿元

券商资管降幅最大

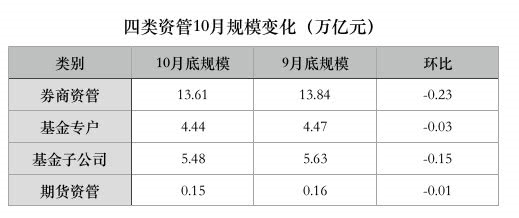

截至2018年10月底,基金公司专户、基金子公司专户、券商资管和期货资管等各类资管机构合计管理规模达到23.69万亿元,较9月底减少3662亿元,减幅为1.5%。值得注意的是,这四大类资管10月规模环比无一例外均出现下滑。

券商资管规模降幅是四类资管中最大的。在去通道的持续压力之下,10月,券商资管规模达13.61万亿元,环比减少0.23万亿元;基金公司专户规模4.44万亿元,较上月减少0.03万亿元;基金子公司专户规模为5.48万亿元,环比减少0.15亿元,降幅仅次于券商资管,期货资管规模达1546亿元,环比减少0.01亿元。

四类资管总规模年内下降超5万亿元

拉长到前10个月来看,各类资管规模之间的分化则更加明显。截止去年底,这四类资管总规模为29.03万亿元,也就是说,这四类资管总规模年内已经大幅缩水5.34万亿元。其中,券商资管和基金子公司年内缩水规模超过1万亿元,分别减少了2.93万亿元和1.83万亿元。基金专户和期货资管年内缩水规模分别为0.52万亿元和0.06万亿元。

而从降幅来看,相较去年底,这四类资管下降幅度均超过10%。其中,期货资管和基金子公司这两大资管规模下降幅度最大,分别为28.6%和25%。券商资管规模年内降幅达17.7%,基金专户年内规模下降了10.5%,是四类资管中,规模下降幅度最小的。

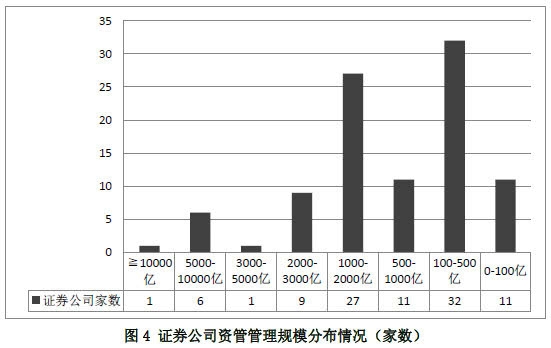

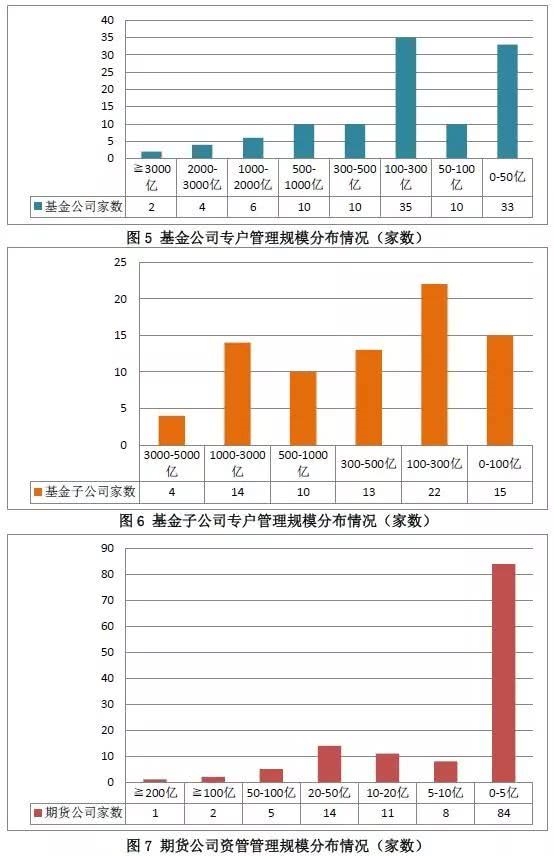

管理人资管规模分布情况

截至2018年10月底,证券公司资管管理规模主要集中在100-2000亿元,基金公司资管管理规模主要集中在0-300亿元,基金子公司资管管理规模主要集中在0-500亿元,期货公司资管管理规模主要集中在0-5亿元。

三季末各类资管20强排名变化

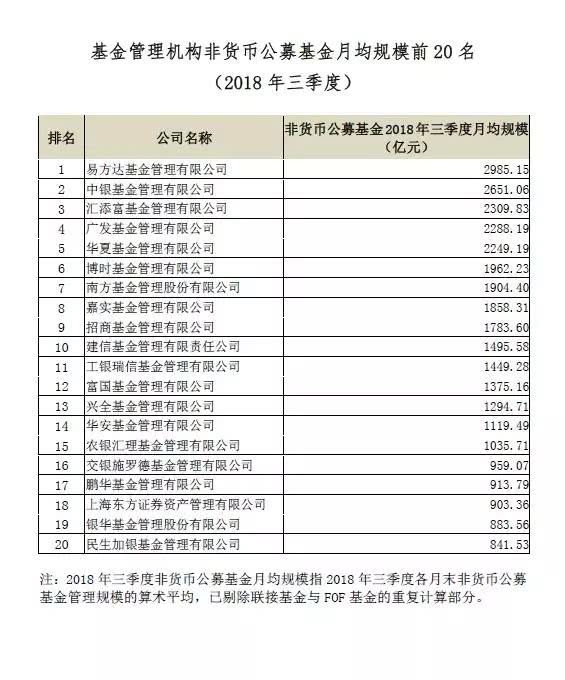

近期,基金业协会也陆续公布了截至三季末各类资管机构20强规模情况。

基金公司非货币规模排名方面,三季度数据显示,非货币公募基金月均规模最大的依然是易方达基金,排名第二的则是中银基金,相比二季度并无变化。汇添富基金、建信基金、工银瑞信基金、兴全基金、上海东方证券资管的排名上均有小幅上升。变化最为明显的是,规模前20的榜单中相比二季度末,少了国泰基金,增加了民生加银基金。

基金公司专户规模排名看,建信基金、广发基金、易方达基金三季度专户月均规模强势上涨,分别增加了381.2亿元、214.8亿元、98.34亿元。20家基金公司中,建信基金专户月均规模增长最多。不过从整体来看,3季度20家基金公司专户月均规模整体缩水596.33亿元。具体来看,20家基金公司中有17家专户规模缩水,其中华夏基金和创金合信基金月均规模缩水分别为255.04亿元、182.15亿元。此外,还有工银瑞信基金、天弘基金缩水也超百亿。

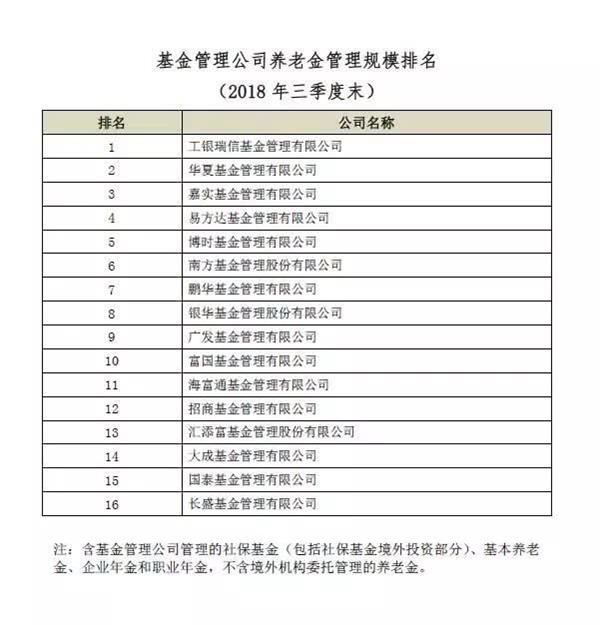

基金公司养老金管理规模排名方面,三季度末数据显示,工银瑞信基金养老金管理规模依然保持排名第一,排在第二位的则从嘉实基金换成了华夏基金。相比二季度末,有华夏基金、易方达基金、银华基金3家基金公司的养老金管理规模排名上升了1位,分别排在第2位、第4位、第8位。另有嘉实基金、博时基金、广发基金排名下降了1位,三家基金排名分别为第3位、第5位、第9位。除工银瑞信外,还有南方基金、鹏华基金等合计9家基金公司的排名在3季度没有变化。

基金子公司规模排名方面。数据显示,建信资本、招商财富、浦银安盛资产占据三季度月均规模前三名,分别是4592.69亿元、4447.47亿元、3702.18亿元。

具体来看,仅银华财富资本的规模在三季度增长了54.67亿元,其它19家基金子公司的规模均缩水。缩水最多的是博时资本,三季度月均规模缩水461.56亿元;其次为民生加银资产,三季度月均规模缩水375.24亿元;浦银安盛资产三季度月均规模缩水329.17亿元。缩水比例较大的前三家基金子公司分别是民生加银资产、博时资本、上海兴翰资产,分别缩水22.3%、20.98%、13.18%。

从排名方面看,10家基金子公司的月均规模排名没有变化,4家基金子公司的规模排名下降,6家基金子公司的规模排名上升。建信资本、招商财富、浦银安盛资产、农银汇理资产、工银瑞信投资、平安大华汇通及交银施罗德资产共7家基金子公司三季度仍稳居前7名,易方达资本三季度仍排在第10名,北银丰业、鹏华资产仍排第19位、第20位。

券商资管规模20强方面,从数据来看,前20家券商资管月均总规模达8.9万亿元,其中有18家规模出现不同程度的下滑,华泰证券资管下滑超2000亿元。作为券商转型的主要出路,主动管理能力至关重要。数据显示,前20家券商主动管理资产月均规模合计为2.98万亿,其中有5家规模较上季度出现上升,最高增加超100亿元。

关键词: 资管规模